En las últimas semanas han corrido rumores sobre la posibilidad de una crisis financiera en el país. Estos rumores provienen de algunos círculos del Banco de México (Banxico) y de ciertos grupos de banqueros que estarían cabildeando algún tipo de “rescate financiero”. ¿Qué tan posible es esta crisis? Vayamos explicando detenidamente.

.jpg) El aumento de los casos de COVID-19 ha obligado a muchos países a recomendar cuarentenas; en nuestro país esta medida se inició en marzo con la “Jornada Nacional de Sana Distancia” como un confinamiento voluntario y la paralización obligatoria de actividades no esenciales. Este confinamiento mundial cortó de forma abrupta los ingresos de muchas empresas y personas, lo que estaría configurando la peor crisis económica en la historia del capitalismo.

El aumento de los casos de COVID-19 ha obligado a muchos países a recomendar cuarentenas; en nuestro país esta medida se inició en marzo con la “Jornada Nacional de Sana Distancia” como un confinamiento voluntario y la paralización obligatoria de actividades no esenciales. Este confinamiento mundial cortó de forma abrupta los ingresos de muchas empresas y personas, lo que estaría configurando la peor crisis económica en la historia del capitalismo.

Pero, ¿qué diferencia hay entre una crisis económica y una crisis financiera? Una crisis económica se da en la esfera de producción real, cuando se interrumpe el ciclo de acumulación del capital principalmente en la circulación, fase en la que “se realiza la mercancía” o en palabras más sencillas: cuando se detienen las ventas. Eso es lo que ha estado pasando en todo el mundo por efectos de la cuarentena.

Una crisis financiera inicia en la esfera del capital especulativo, lo que Marx llamó el capital “prostituto” por ser un capital ficticio. Así por ejemplo un banco recibe el dinero de los ahorradores y otorga créditos que pueden ser mayores al monto del dinero que tiene bajo su resguardo. En una crisis financiera, los bancos se ven rebasados en sus fondos para otorgar créditos y devolver el dinero a sus ahorradores. Esto ocurrió en las crisis de 1929 y 1994.

Dado que la economía está interconectada, una crisis financiera puede contagiar a la producción real y provocar una crisis económica y viceversa, una crisis económica podría provocar desajustes en los sistemas de crédito y provocar una crisis financiera. Ahora bien, en las condiciones actuales, ¿la crisis económica está contagiando a los sistemas financieros?

De acuerdo con el reporte más reciente de Banxico, el sistema financiero se ha mostrado resiliente, es decir, no tuvo graves afectaciones al cierre del primer semestre. Una de las principales razones es porque la pandemia llegó en un momento de fortaleza de la banca comercial y del sistema financiero en su conjunto. Sin embargo, ha sido preocupante el aumento de la demanda de dinero que hay en circulación, la pérdida de liquidez de algunas entidades bancarias y un aumento de la morosidad y la cartera vencida. Estas serían algunas señales que analistas atribuyen al anuncio de la antesala de una crisis financiera.

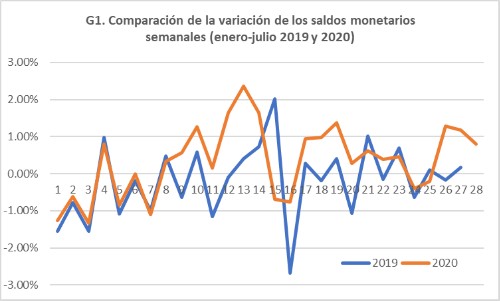

Lo anterior puede ser debatible. En la gráfica 1 se muestran las variaciones de los saldos monetarios (dinero que hay en circulación) de enero a julio de 2019 y de 2020 respectivamente. Se puede apreciar que en las primeras 8 semanas el comportamiento de 2020 fue similar al del mismo periodo de 2019; en la semana 9 (28 de febrero) se corta la tendencia y se suscita un aumento de la demanda de dinero, no obstante, el resto de las semanas volvió a retomar la misma tendencia que en 2019 aunque a niveles más altos. En la semana 26 (26 de junio) se volvió a cortar la tendencia y nuevamente hubo un salto en la demanda de dinero. De enero a julio el dinero en circulación ha aumentado 10%.

Elaboración propia con datos de Banxico 2019 y 2020

Este comportamiento es normal en una situación como la actual, las personas demandan más dinero de modo precautorio, de hecho, refleja que los sistemas financieros y el propio Banxico han actuado correctamente al aumentar el dinero circulante. Lo que ha permitido mantener liquidez en el mercado.

Sobre la pérdida de liquidez de algunas entidades financieras, entre ellas la quiebra de Banco Famsa, hay que decirlo de forma tajante, no fue derivado de la pandemia. Banco Famsa había ya prendido alertas mucho tiempo atrás porque presentó indicadores por debajo del mínimo regulatorio, lo sorprendente es que lo hayan dejado operar; en similar situación se encuentran bancos de tiendas muebleras. Esto no quiere decir que el resto de las instituciones financieras estén en problemas de insolvencia o liquidez; aún en modelos de estrés (simulación de condiciones críticas) la mayoría de los bancos no cae en niveles inferiores a los mínimos permitidos para seguir operando.

Por último, el comportamiento de la morosidad y la cartera vencida no varió de forma considerable en el primer semestre; los ajustes que hicieron los bancos de manera particular con sus programas de deudores han permitido mantener sanas las carteras.

Esperamos no equivocarnos, pero es remota la posibilidad de una crisis financiera en nuestro país. Banxico deberá seguir garantizando la liquidez del mercado y que los niveles de crédito sigan fluyendo para empresas y personas que siendo solventes presenten algún problema de liquidez, también, vigilar con cautela las operaciones de los bancos.

*Profesor-Investigador Facultad de Negocios, Universidad La Salle México

Miembro del Sistema Nacional de Investigadores

Twitter: @BandalaCarlos